Liquidación laboral: cómo calcularla

La liquidación laboral o terminación del contrato puede darse por decisión del trabajador o del empleador. Descubre el monto final con el salario mínimo.

En Colombia, la liquidación laboral es un procedimiento que se realiza al concluir la relación laboral entre un trabajador y un empleador. Durante este proceso, es necesario calcular todos los conceptos devengados y deducidos para determinar el monto final que se debe pagar al trabajador.

Exploraremos un caso práctico que involucra a un empleado que labora todo el año 2024, percibiendo el salario mínimo y el auxilio de transporte. Podrás descargar el resumen en formato Excel.

Liquidación laboral: terminación del contrato de trabajo

En Colombia, la liquidación laboral constituye un procedimiento llevado a cabo al concluir la relación laboral entre un trabajador y su empleador. Se efectúan los cálculos de todos los conceptos devengados y deducidos correspondientes al periodo liquidado.

Los cálculos se reflejan en un documento diligenciado por el empleador y con el cual se le liquidan al trabajador todas las acreencias laborales hasta la fecha de la terminación de contrato.

Todos los trabajadores, independientemente de si su contrato de trabajo es verbal o escrito, tienen derecho a recibir una liquidación completa que incluya todas las prestaciones sociales.

A continuación, se describen los pasos para llevar a cabo la liquidación laboral, considerando el salario mínimo del 2024.

1. Liquidación de conceptos asociados a la relación laboral

En el mes de retiro del empleado, se considerará el pago pendiente de un mes de salario básico y el correspondiente auxilio de transporte, los cuales serán incluidos en la liquidación laboral.

Para el 2024 el salario mínimo mensual es de $1.300.000 y el auxilio de transporte es de $162.000.

| Concepto pendiente por pagar | Valor |

|---|---|

| Salario básico | 1.300.000 |

| Auxilio de transporte legal | 162.000 |

| Total liquidación de conceptos salariales del contrato | 1.462.000 |

En caso de que el empleado tenga conceptos pendientes como horas extras, recargos ordinarios, comisiones, bonificaciones, entre otros, es fundamental incorporarlos en la liquidación laboral y considerarlos en la base para el cálculo de prestaciones sociales, vacaciones, indemnización y seguridad social.

Con el objetivo de facilitar la comprensión de este caso práctico de liquidación laboral, solo se tendrán en cuenta el salario mínimo legal y el auxilio de transporte.

2. Liquidación de prestaciones sociales con el salario mínimo

Las prestaciones sociales son beneficios legales adicionales al salario y están regulados en el Código Sustantivo del Trabajo. Estos dineros adicionales los debe reconocer el empleador durante la relación laboral y que a la terminación del contrato se consolidan para hacerlos parte de la liquidación laboral, con el fin de pagar lo que esté pendiente por estos conceptos.

La siguiente tabla muestra el cálculo realizado con el salario mínimo del 2024. Se incluirá el auxilio de transporte en la base para la liquidación de cada prestación. Estos cálculos se basan en un año laborado, utilizando un calendario comercial de 360 días.

Aunque el auxilio de transporte no constituye salario, el artículo 7 de la Ley 1 de 1963 dispone expresamente que debe tenerse en cuenta en el cálculo de las prestaciones sociales.

- Salario mensual = $1.300.000 + $162.000 = $1.462.000.

- Salario diario = $1.462.000 / 30 días = $48.733,33.

| Prestación | Días de prestación al año |

Días laborados | Días a pagar (Días prestación X Días laborados / 360 |

Salario diario | Valor a pagar |

|---|---|---|---|---|---|

| Prima legal | 30 | 180 | 15 | 48.733,33 | 731.000 |

| Cesantías | 30 | 360 | 30 | 48.733.33 | 1.462.000 |

| Intereses a las cesantías | Vr.Cesantías X 0,12 | 175.440 | |||

| Total prestaciones | 2.368.440 |

Las cesantías y sus respectivos intereses se calculan considerando 360 días laborados. Por el concepto de cesantías, se otorgan 30 días de salario por el año laborado.

En cuanto a la prima legal, en la liquidación se contempla únicamente la prima pendiente del segundo semestre, tomando en cuenta 180 días laborados.

Si deseas obtener un mayor detalle sobre el cálculo de las cesantías y los intereses de cesantías, te invitamos a consultar los siguientes artículos:

- Cesantías: ¿Qué son y cómo calcularlas?

- Intereses de cesantías: ¿Cuándo se pagan y cómo se calculan?

- Plazo consignación de cesantías: 14 de febrero de 2024

- Cesantías de obra

3. Liquidación laboral de vacaciones no disfrutadas

Conforme al numeral 1 del artículo 186 del CST, se otorgan 15 días hábiles de descanso remunerado por cada año de trabajo.

En este caso práctico de liquidación laboral, se pagarán 15 días de salario, considerando que el empleado no tomó días de descanso correspondientes a vacaciones durante el año laborado.

En el cálculo de las vacaciones no disfrutadas, el auxilio de transporte no se incluye en la base, de acuerdo con el parágrafo del artículo 2 de la Ley 15 de 1959, ya que este no constituye salario. Además, las vacaciones se consideran un descanso remunerado, donde no se paga el auxilio de transporte.

- Salario mensual = $1.300.000.

- Salario diario = $1.300.000 / 30 días = $43.333,33.

| Prestación | Días de prestación al año |

Días laborados | Días a pagar (Días prestación X Días laborados / 360 |

Salario diario | Valor a pagar |

|---|---|---|---|---|---|

| Vacaciones no disfrutadas | 15 | 360 | 15 | 43.333,33 | 650.000 |

4. Liquidación de la indemnización por despido sin justa causa

Cuando un trabajador es despedido sin justa causa, procede el pago de la indemnización correspondiente, la cual se calcula en función del salario percibido y del tiempo de servicio al empleador.

En este caso específico, el empleado tiene un contrato a término indefinido y recibe un salario mínimo legal mensual. Según el literal a) del artículo 64 del CST, se le debe reconocer una indemnización equivalente a 30 días de salario para el primer año de servicio.

El mencionado artículo, al establecer el monto de la indemnización para distintos tipos de contratos, hace referencia al salario del trabajador. Esto implica que para calcular la base de liquidación de la indemnización, se toma en consideración el salario devengado por el trabajador. El auxilio de transporte no se incluye en la base del cálculo, dado que no constituye salario.

- Salario mensual = $1.300.000.

| Concepto | Valor ($) |

|---|---|

| 30 días de salario por indemnización | 1.300.000 |

| Total indemnización por un año laborado | 1.300.000 |

Si buscas más detalles sobre la indemnización para empleados con contrato indefinido que ganan más de 10 SMLMV, así como el cálculo para otros tipos de contratos laborales, te invitamos a revisar nuestros artículos:

- Indemnización por despido sin justa causa: Contrato indefinido

- Indemnización en los contratos a término fijo

- Contrato de obra o labor en Colombia

5. Liquidación de deducciones por seguridad social

Si en la liquidación se paga el salario del mes y otros conceptos salariales, se efectuará una deducción correspondiente al aporte del empleado para salud y pensión, que equivalen al 8% sobre el Ingreso base de liquidación.

- Salario mensual de base: $1.300.000.

| Concepto | Valor |

|---|---|

| Aporte a salud del 4% | -52.000 |

| Aporte a pensión del 4% | -52.000 |

| Total descuentos por seguridad social | -104.000 |

Es importante destacar que los aportes parafiscales (Caja, Sena, ICBF) no se detallan en liquidación del trabajador, porque constituyen un costo de nómina cargo del empleador, y no afectan el pago neto del empleado.

En caso de que en la terminación del contrato solo se liquiden las prestaciones sociales, no se efectuará ningún descuento por aportes a la seguridad social.

Si los ingresos salariales del empleado superan los 4 SMLMV, se deberá aplicar el descuento adicional por el aporte al Fondo de solidaridad pensional, que inicia con un 1% adicional y aumenta de manera progresiva dependiendo del devengado, hasta el 2%.

En la planilla PILA, se debe marcar la novedad de retiro del trabajador de los sistemas de seguridad social.

6. Préstamos o descuentos autorizados por el empleado

Cuando el empleado ha autorizado descuentos de su nómina, estos también se reflejarán en la liquidación al momento de su retiro. Algunos ejemplos de estos descuentos incluyen:

- Libranzas

- Préstamos para vivienda

- Préstamos de libre inversión

- Anticipos

- Embargos, etc.

En este ejemplo práctico de liquidación laboral, no consideraremos ningún descuento adicional, centrándonos exclusivamente en los descuentos legales como son los de salud y pensión.

7. Liquidación de retención en la fuente

Cuando los ingresos del empleado superan las diferentes bases gravables establecidas en UVT, se debe aplicar el descuento por retención en la fuente.

Este descuento puede surgir en relación con los siguientes pagos laborales:

- Retención en la fuente por salarios

- Retención en la fuente por indemnización

- Retención en la fuente por bonificación de retiro

- Retención en la fuente de la prima legal

En el caso práctico presentado con el salario mínimo legal, las prestaciones sociales y la indemnización, ninguno de estos conceptos conlleva un descuento por retención en la fuente.

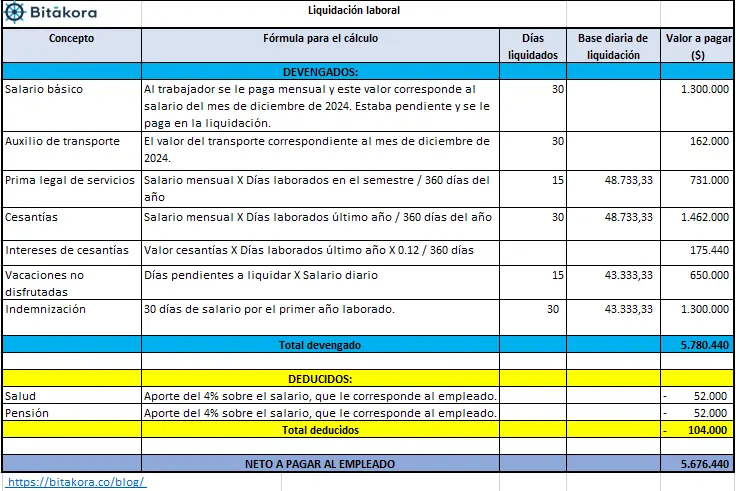

8. Resumen de la liquidación laboral con el salario mínimo legal

Una vez concluida la liquidación laboral, esta información se plasma en un documento que consolida todos los conceptos devengados y resta los conceptos deducidos.

Detalles del contrato:

- Tipo de contrato: Indefinido

- Jornada: Comercial de 360 días al año

- Fecha de ingreso: 1 de enero de 2024

- Fecha de retiro: 31 de diciembre de 2024

- Motivo del retiro: Despido sin justa causa

- Salario básico mensual: $1.300.000

- Auxilio de transporte: $162.000

- Vacaciones pendientes por disfutar: 15 días.

Se proporcionará un cuadro detallando cada uno de los conceptos calculados. Te invitamos a descargar el archivo en formato Excel, donde podrás cambiar el valor del salario.

A continuación, proporcionaremos algunos datos adicionales utilizados para el cálculo detallado de la liquidación laboral. Estos incluyen:

- Solo se calculan las cesantías y los intereses de cesantías correspondientes al año 2024.

- En situaciones donde el empleado haya trabajado varios años para la empresa, las cesantías de años anteriores deberían haber sido consignadas por el empleador en el fondo de cesantías en una cuenta individual a nombre del empleado, a más tardar el 14 de febrero de cada año.

- Respecto a los intereses de cesantías asociados a las cesantías del año 2023, estos debieron ser pagados directamente al empleado en la nómina, antes del 31 de enero de 2024.

- El auxilio de transporte se incluyó en el cálculo de las primas y cesantías.

Causas por las cuales se realiza una liquidación laboral

Existen distintos tipos de terminación del contrato laboral, entre los cuales se destacan:

- Terminación del contrato con justa causa

- Terminación del contrato sin justa causa

- Terminación del contrato por decisión voluntaria del trabajador

Terminación del contrato laboral por despido con justa causa

La terminación justificada de un contrato laboral se configura cuando el empleado exhibe un comportamiento que contraviene las normas establecidas por la empresa o incumple sus responsabilidades laborales.

El literal a) del artículo 62 del CST, detalla 15 causas específicas por las cuales un trabajador puede ser despedido con justa causa por parte del empleador. Estas causas están diseñadas para abordar situaciones que afectan la integridad laboral y el buen funcionamiento de la empresa, brindando así un marco legal para la terminación justificada del contrato.

Al ejecutar adecuadamente el proceso disciplinario o sancionatorio y determinar la terminación del contrato por justa causa, es posible concluir el contrato sin la obligación de pagar indemnización al trabajador por el despido.

Terminación del contrato laboral por despido sin justa causa

La terminación sin justa causa se produce cuando el empleador decide terminar el contrato de trabajo sin un motivo específico o justificado. En estos casos, el empleador está obligado a pagar una indemnización al empleado. La cantidad de esta indemnización puede variar dependiendo de varios factores, como la antigüedad del empleado, el salario y las condiciones específicas del contrato de trabajo.

Para cada tipo de contrato, la indemnización es diferente. A continuación, se indica como opera de acuerdo al tipo de contrato:

- Contrato a término indefinido: Se calcula dependiendo del salario del trabajador y el tiempo de servicio al empleador.

- Contrato a término fijo: Se calcula según el tiempo restante del contrato.

- Contrato de obra o labor: La indemnización corresponde al valor de los salarios correspondientes al periodo determinado por la duración de obra.

Plazo para pagar la liquidación laboral

El numeral 1 del artículo 65 del CST, establece que si a la terminación del contrato, el empleador no paga al trabajador los salarios y prestaciones sociales debidos, debe pagar como indemnización, una suma igual al último salario diario por cada día de retardo.

La Corte Suprema de Justicia en sus diferentes sentencias al respecto, se ha pronunciado indicando que la sanción moratoria del artículo 65 del CST, no se genera de forma automática y es el juez quien debe identificar si la actuación del empleador fue de mala fe para la procedencia de la indemnización. O en su defecto existieron circunstancias de fuerza mayor o caso fortuito, para exonerarlo de la misma.

Tal como se puede observar en el artículo mencionado, la ley no señala expresamente cuántos días tiene de plazo el empleador para pagar la liquidación laboral.

En conclusión, lo recomendable es que el pago de la liquidación se realice en la misma fecha de la terminación del contrato de trabajo. Pero, si para adelantar los trámites administrativos, operativos y contables el empleador requiere de tiempo para generar la liquidación laboral, este plazo debe ser razonable y no exceder de 15 días.

¿Qué descuentos son permitidos en la liquidación laboral?

El empleador puede realizar diversos tipos de descuentos sobre el salario del trabajador, los cuales se detallan a continuación:

- Establecidos por la ley: Artículo 150 del CST.

- Aportes a la seguridad social obligatoria

- Por cuotas sindicales, cooperativas y cajas de ahorro

- Sanciones impuestas al trabajador

- Embargos de salario: Aplican según los artículos 154 y 155 del CST en casos de órdenes judiciales por embargos civiles, como deudas o cobros ejecutivos, entre otros.

- No es embargable el salario mínimo.

- Cuando se devenga más del salario mínimo, solo se puede embargar la quinta parte del excedente.

- Por orden judicial: Artículo 156 del CST. En casos excepcionales, hasta el 50% del salario puede ser embargado, incluyendo el salario mínimo legal mensual vigente.

- Embargos a favor de cooperativas.

- Embargos para cubrir pensiones alimenticias.

- Acordados con el trabajador: Artículo 151 del CST. Deben estar autorizados por escrito, y no se permite el cobro de intereses. Según el artículo 153 del CST.

- Préstamos

- Anticipos

- Deducciones

- Retenciones

- Compensaciones del salario

- Préstamos para vivienda: Artículo 152 del CST. Esta es una excepción en la cual se permite el cobro de intereses cuando se financia la vivienda para el trabajador.

- Debe estar estipulado por escrito, indicando las cuotas e intereses acordados.

¿Cómo se reporta una terminación de contrato en la PILA?

La novedad de retiro tiene un impacto directo en los registros de seguridad social del empleado y debe ser informada mediante la Planilla Integrada de Aportes (PILA).

La responsabilidad recae en el empleador, quien debe notificar la novedad de retiro del empleado con el propósito de comunicar a las administradoras de seguridad social la conclusión de la relación laboral y la interrupción de los pagos de los aportes que se efectuaban de manera mensual.

Es importante que la novedad de retiro esté debidamente señalada en la planilla PILA correspondiente al periodo de pensión en el cual se registra dicha novedad.

Conforme a la Resolución 2388 de 2016, se establece que en el campo 16 de la planilla PILA se debe marcar con una ‘X’ la novedad de retiro. Esta indicación señala que el cotizante se retira de todos los sistemas para los cuales se liquidaban los aportes al Sistema de Seguridad Social Integral y Parafiscales.

En caso de que la planilla no sea abonada puntualmente o la novedad de retiro no sea gestionada correctamente en la planilla PILA, las administradoras de seguridad social podrían presentar cobros correspondientes a periodos adicionales, generando así una presunta mora para el empleador.

¿Qué hacer si no se reportó la novedad de retiro?

De acuerdo con la Resolución 2388 de 2016, si la empresa pagó, pero olvidó registrar la marca de retiro en la planilla PILA, puede corregirlo con la planilla N designada para estas correcciones. No obstante, es importante destacar que esta corrección debe realizarse dentro del mismo mes de pago.

Para los empleados independientes, se les otorga un plazo hasta el quinto día hábil del mes siguiente, en el cual se originó la novedad para realizar el reporte de retiro.

Errores frecuentes al momento de realizar una liquidación laboral

Los errores más comunes al llevar a cabo una liquidación laboral son los siguientes:

- Omisión de conceptos relevantes:

- Fallar en incluir todos los conceptos necesarios como base para cada prestación social o indemnización es un error común. Ejemplo: No incluir comisiones, horas extras, recargos, bonificaciones salariales, etc.

- Para evitarlo, es esencial mantener un registro detallado de todos los pagos y deducciones efectuados durante la relación laboral.

- Realización tardía de la liquidación:

- La demora en la liquidación puede desencadenar conflictos laborales y el pago de una indemnización o sanción.

- Se sugiere realizar la liquidación inmediatamente después de la terminación de la relación laboral y efectuar el pago correspondiente con la mayor celeridad posible.

- Cálculos incorrectos:

- Errores en los cálculos, ya sea por desconocimiento de la normativa o la falta de un sistema de nómina automático, son comunes.

- Ante dudas normativas, es recomendable buscar asesoramiento de un experto y contar con un sistema de liquidación de nómina ajustado a la legislación laboral.

- No reportar la novedad de retiro en la planilla PILA:

- La omisión de marcar la novedad de retiro en la planilla PILA de seguridad social puede generar inconvenientes con las administradoras de seguridad social.

- Implementar un mecanismo que genere automáticamente la planilla PILA y que incluya la marca de retiro puede prevenir presuntas moras.

- No entregar los pagos de aportes de seguridad social de los últimos tres meses al empleado:

- Descuidar la entrega al empleado de los documentos correspondientes a los pagos de aportes de seguridad social de los últimos tres meses es un error.

- Mantener una lista de chequeo para controlar la entrega de todos los documentos laborales al momento de la terminación del contrato, ayuda a evitar este tipo de omisiones.

Gestiona las liquidaciones laborales a tiempo con Bitákora

El software de nómina Bitákora, está diseñado y parametrizado específicamente para calcular las prestaciones sociales, seguridad social, la indemnización y demás acreencias laborales de acuerdo con la normativa colombiana vigente.

Mediante el registro detallado de todos los pagos y descuentos asociados al empleado, el cálculo de la liquidación se realiza de manera instantánea. La liquidación laboral queda lista para ser revisada, aprobada y procesada para el pago en la sección de tesorería. Además, Bitákora genera automáticamente la planilla PILA, incluyendo la marca de retiro, y produce el documento de nómina electrónica, cumpliendo con los requisitos establecidos por la DIAN.

Esta herramienta te proporciona una solución integral para la gestión de la nómina y la liquidación laboral en Colombia.